راهنمای جامع مالیات در ایران

کلیات مباحث مالیاتی

پیش از شروع هرگونه توضیح در خصوص انواع مالیات و نحوه صحیح محاسبه مالیات در نظام مالیاتی ایران و شناخت تعهدات و حقوق مودیان مالیاتی بهتر است کلیاتی را در خصوص مباحث مالیاتی مرور نماییم.

بهترین نقطه شروع برای بحث مالیات، تعریف آن و هدف از اخذ مالیات است. مالیات به مبالغی گفته می-شود که دولت از اشخاص حقیقی یا حقوقی به منظور تامین هزینه¬های عمومی و خدمات اجتماعی دریافت می نمایند. مالیات¬ها همچنین می¬توانند به کاهش نابرابری¬های اجتماعی و اقتصادی کمک کرده و موجب توزیع عادلانه ثروت گردند. بعلاوه پرداخت مالیات با کاهش پول در گردش و کنترل تقاضا می¬تواند در مهار تورم نیز موثر باشد.

به دلیل آثار مهم پرداخت مالیات، در همه دنیا، مالیات یکی از مهمترین مباحث اقتصادی محسوب شده و قوانین متعددی برای آن وضع میگردد. در کشور ما نیز در اصل ۵۱ قانون اساسی جمهوری اسلامی ایران به بحث مالیات اشاره شده است. این اصل بیان می¬دارد: هیچ نوع مالیات وضع نمیشود مگر به موجب قانون. موارد معافیت و بخشودگی و تخفیف مالیاتی به موجب قانون مشخص میشود. پس ملاحظه می¬گردد اخذ مالیات از اشخاص نیازمند قانون بوده که در ایران مهم¬ترین قوانین مالیاتی عبارتند از:

- قانون مالیات¬های مستقیم مصوب سال ۱۳۴۵ با اصلاحات و الحاقات بعدی که آخرین اصلاح این قانون در سال ۱۳۹۴ صورت گرفته است. این قانون در واقع قانون مادر و مهم¬ترین قانون مالیاتی در نظام حقوقی و مالیاتی کشورمان است که در ادامه مفصلا به آن خواهیم پرداخت.

- قانون مالیات بر ارزش افزوده مصوب ۱۷/۰۲/۱۳۸۷

- قانون پایانه¬های فروشگاهی و سامانه مؤدیان مصوب ۱۱/۰۸/۱۳۹۸.

لازم به ذکر است در کنار این قوانین، بیشمار بخش نامه، آیین نامه، دستور العمل، تصویب نامه و آرا شورای عالی مالیاتی و آرا دیوان عدالت اداری وجود داشته که به اجرای هرچه بهتر این قوانین کمک می نماید.

پس از تعریف مالیات، هدف از اخذ آن و ذکر مهم¬ترین منابع مالیاتی لازم است تا بدانیم متولی اجرای قوانین مالیاتی کیست و در واقع کدام نهاد است که وظیفه اخذ مالیات را بر عهده دارد. تا پیش از سال ۱۳۸۱ وزارت امور اقتصاد و دارایی عهده دار امور مالیاتی کشور بود اما در راستای اجرای ماده ۵۹ قانون برنامه سوم توسعه اقتصادی، اجتماعی و فرهنگی جمهوری اسلامی ایران و به منظور افزایش کارایی نظام مالیاتی و رفع موانع سازمانی موجود و همچنین تمرکز کلیه امور مربوط به اخذ مالیات در یک سازمان واحد، سازمان امور مالیاتی ایران در سال ۱۳۸۱ به صورت یک مؤسسه دولتی و زیر نظر وزیر امور اقتصادی و دارایی ایجاد گردید.

با ایجاد این سازمان کلیه اختیارات، وظایف، نیروی انسانی، امکانات و تجهیزات موجود وزارت امور اقتصادی و دارایی در معاونت امور مالیاتی و بخش و حوزههای مالیاتی به این سازمان منتقل گردید. رئیسکل این سازمان معاون وزیر امور اقتصادی و دارایی محسوب و با پیشنهاد وزیر و تصویب هیئت وزیران منصوب میشود.

مقر اصلی این سازمان نیز در تهران-میدان امام خمینی-خیابان صور اسرافیل- خیابان داور می¬باشد

و وبگاه سازمان امور مالیاتی نیز میباشد . این سازمان در هر استان یک اداره کل داشته که هر اداره کل نیز ممکن است چند ساختمان داشته باشد و البته در شهر تهران به علت گستردگی شهر و تعداد زیاد مودیان مالیاتی چند اداره کل وجود دارد: اداره کل شمال، جنوب، شرق، غرب و مودیان بزرگ و مودیان متوسط که در هریک از این ادارات اشخاص متعدد من جمله کمک حسابرس (کمک ممیز)- حسابرس (ممیز)- رئیس گروه حسابرسی (سر ممیز) و رئیس امور حسابرسی مالیاتی ( ممیز کل) در حوزه های مختلف مالیاتی به امور مالیاتی مودیان رسیدگی می¬نمایند.

انواع مالیات در ایران

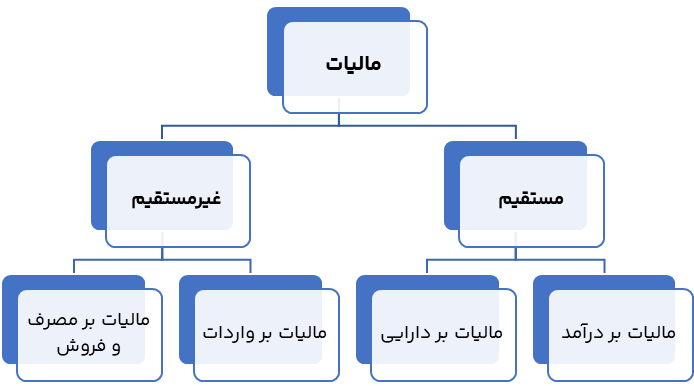

بعد از شناخت کلیات، ذکر انواع مالیات در نظام مالیاتی ایران ضروری به نظر میرسد.

در یک تقسیم بندی کلی مالیات در ایران به دو نوع مالیات مستقیم و مالیات غیر مستقیم تقسیم می¬گردد. این دو نوع مالیات از نظر اهداف و نحوه وصول دارای تفاوتهایی هستند در نتیجه به منظور درک بهتر تفاوت مالیات مستقیم و غیر مستقیم، ارائه تعریف دقیق از هر یک از این دو نوع مالیات ضرورت دارد.

مالیات مستقیم:

به مالیاتی که بدون واسطه و به صورت مستقیم از درآمد یا داراییهای مؤدیان مالیاتی اخذ میشود، مالیات مستقیم میگویند. مأمورین مالیاتی وظیفه دارند این نوع مالیات را به صورت مستقیم از مؤدیان اخذ کنند در واقع ، مالیات مستقیم مالیاتی است که پرداخت کننده مالیات مشخص است به عبارتی میتوان گفت مالیات مستقیم، مالیات مودی محور است و پایه های آن، مالیات بر دارایی و مالیات بر درآمد است. در این نوع مالیات به این دلیل که مودی مشخص است، پس از تشکیل پرونده رسیدگی صورت میگیرد و برگه تشخیص صادر میشود و انواع مختلفی دارد که در ادامه به آن خواهیم پرداخت.

مالیات مستقیم در یک تقسیم بندی کلی به دودسته تقسیم می شود:

- دسته اول – مالیات بر درآمد که خود مشتمل بر موارد زیر است:

. مالیات بردرآمد املاک

. مالیات بردرآمد مشاغل

. مالیات بردرآمد اتفاقی

. مالیات بردرآمد اشخاص حقوقی - دسته دوم : مالیات بر دارایی شامل :

. مالیات برارث

. حق تمبر

مالیات غیرمستقیم:

مالیاتی است که پرداخت کننده مشخصی ندارد و بر خدمات و کالاهایی که افراد مختلف استفاده میکنند وضع میشود. مالیات غیرمستقیم توسط یک واسطه (مثلا مغازه خردهفروشی) از اشخاص (مثلا مصرف کننده) که مالیات مذکور را به صورت بخشی از قیمت کالای خریداریشده پرداختهاند، جمعآوری میشود. سپس این شخص واسط، اظهارنامه مالیاتی خود را تسلیم کرده و عواید مالیاتی را همراه با اظهارنامه خود به دولت میفرستد. به این معنا، مالیات غیرمستقیم در مقابل مالیات مستقیم قرار میگیرد که در آن مالیات، مستقیما توسط دولت از اشخاص (حقیقی یا حقوقی) جمعآوری میشود و خود انواعی دارد.

یکی از مهم ترین انواع مالیات¬های غیرمستقیم ، مالیات بر ارزش افزوده می¬باشد. مالیات بر ارزش افزوده «مالیات غیر مستقیمی» است که مصرفکننده (خریدار) آن را به همراه بهای خرید کالا یا خدمات میپردازد و دریافتکننده (فروشنده) موظف است مقدار مالیات دریافتی را به خزانه دولت واریز کند.

همه چیز درباره مالیات بر درآمد

پس از ذکر انواع و دسته بندی مالیات، به بررسی یکی از مهم ترین اقسام مالیات یعنی مالیات بر درآمد که زیرمجموعه مالیات مستقیم میباشد خواهیم پرداخت.

مالیات بر درآمد : نوعی مالیات است که دولت به نسبت درآمد اشخاص حقیقی و شرکت¬ها به استناد قانون اخذ می¬کند. برای شناخت هرچه بهتر مالیات بردرآمد و حقوق و تعهدات مودیان مالیاتی در این خصوص، لازم است ابتدا بررسی نماییم چه اشخاصی مشمول مالیات بر درآمد بوده و چه اشخاصی مشمول نمی-باشند. در این باره ماده ۱ و ماده ۲ قانون مالیات¬های مستقیم به صراحت تعیین تکلیف نموده است. در حقیقت در ماده ۱ این قانون، اشخاصی که مشمول پرداخت مالیاتهای موضوع قانون مالیات¬های مستقیم از جمله مالیات بر درآمد هستند و در ماده ۲، اشخاصی که مشمول نمی¬باشند مشخص گردیده است.

ماده ۱- اشخاص زیر مشمول پرداخت مالیات بر در آمد می باشند:

۱- کلیه مالکین اعم از اشخاص حقیقی یا حقوقی نسبت به اموال یا املاک خود واقع در ایران

۲- هر شخص حقیقی ایرانی مقیم ایران نسبت به کلیه درآمدهایی که در ایران یا خارج از ایران تحصیل می¬نماید.

۳- هر شخص حقیقی ایرانی مقیم خارج از ایران نسبت به کلیه درآمدهایی که در ایران تحصیل می¬کند.

۴- هر شخص حقوقی ایرانی نسبت به کلیه درآمدهایی که در ایران یا خارج از ایران تحصیل می¬نماید.

۵- هر شخص غیر ایرانی( اعم از حقیقی یا حقوقی) نسبت به درآمدهایی که در ایران تحصیل می¬نماید و همچنین نسبت به درآمدهایی که بابت واگذاری امتیازات یا سایر حقوق خود و یا دادن تعلیمات و کمک های فنی و یا واگذاری فیلم های سینمایی(که به عنوان بها یا حق نمایش یا هر عنوان دیگر عاید آن¬ها می گردد) از ایران تحصیل می کند.

چه اشخاصی مشمول مالیات مستقیم نیستند؟

به موجب ماده۲ قانون مالیات های مستقیم، اشخاص زیر مشمول پرداخت مالیاتهای موضوع این قانون نیستند:

۱- وزارتخانهها و موسسات دولتی;

۲- دستگاه¬هایی که بودجه آن¬ها وسیله دولت تأمین میشود.

۳ – شهرداریها و دهیاری¬ها

تبصره– اعمال این ماده از زمان تأسیس دهیاریهای کشور میباشد. مالیاتهایی که قبل از لازم الاجرا شدن این قانون به دهیاریها تعلق گرفته و اخذ شده است، مشمول معافیت این قانون نمیشود

۴- بنیادها و نهادهای انقلاب اسلامی دارای مجوز معافیت از طرف حضرت امام خمینی(ره) و مقام رهبری

تبصره ۱- شرکتهایی که تمام یا قسمتی از سرمایه آن¬ها متعلق به اشخاص و موسسههای مذکور در بندهای فوق باشد، سهم درآمد یا سود آن¬ها، مشمول حکم این ماده نخواهد بود. حکم این تبصره مانع استفاده شرکتهای مزبور از معافیتهای مقرر در این قانون، حسب مورد، نیست.

تبصره۲ – درآمدهای حاصل از فعالیتهای اقتصادی از قبیل فعالیتهای صنعتی، معدنی، تجاری، خدماتی و سایر فعالیتهای تولیدی برای اشخاص موضوع این ماده، که به نحوی غیر از طریق شرکت نیز تحصیل میشود، در هر مورد به طور جداگانه به نرخ مذکور در ماده (۱۰۵) این قانون مشمول مالیات خواهد بود.

مسئولان اداره امور در اینگونه موارد نسبت به سهم فعالیت مذکور، مکلف به انجام دادن تکالیف مربوط طبق مقررات این قانون خواهند بود. در غیر این صورت نسبت به پرداخت مالیات متعلق با مودی مسوولیت تضامنی خواهند داشت.

لازم به توضیح است مشمولان پرداخت مالیات بر درآمد، به ۴ دسته کلی تقسیم بندی می¬شوند:

دسته اول – افرادی که مشمول مالیات بوده اما معاف از پرداخت مالیات و انجام تکالیف مالیاتی من جمله ارسال اظهارنامه و تنظیم دفاتر قانونی می¬باشند. از جمله:

۱-سود سپرده بانکی اشخاص حقیقی

۲-فعالیت¬های کشاورزی، دامپروری، دامداری، پرورش ماهی و زنبور عسل و پرورش طیور، صیادی و ماهیگیری، نوغان داری، احیای مراتع و جنگل¬ها و باغات اشجار اشخاص حقیقی

۳- درآمد اجاره املاک مسکونی ( تهران تا ۱۵۰ متر – سایر شهرستان¬ها تا ۲۰۰ متر)

۴- موقوفات، نذورات، پذیره، کمک¬ها و هدایای دریافتی نقدی و غیر نقدی آستان¬ها، مساجد، حسینیه¬ها- کمک¬ها و هدایای دریافتی نقدی و غیرنقدی هلال احمر- درآمد اشخاص از محل وجوه بریه ولی فقیه، خمس و زکات

دسته دوم – افرادی که مشمول پرداخت مالیات بر درآمد بوده و ملزم به انجام تکالیف مالیاتی من جمله ارسال اظهارنامه و تنظیم دفاتر قانونی نیز می¬باشند و به پرونده مالیاتی آن¬ها رسیدگی نیز می¬شود اما در نهایت مبلغ مالیات صفر تعیین می¬شود ( نرخ صفر)

در حقیقت قانونگذار برای جلوگیری از ورشکسته شدن کسب و کارها در بخش تولید، قانون مالیات با نرخ صفر را تصویب کرده است و به دنبال این است که از فعالیت انجام شده توسط شرکت های تولیدی حمایت کرده و به بهبود شرایط اقتصادی آنها کمک کند. البته لازم به ذکر است هرساله طبق قانون بودجه و سایر بخش¬نامه¬ها و دستور العمل¬ها، معافیت¬های مختلفی برای اشخاص در نظر گرفته می¬شود که بهتر است در این خصوص با یک وکیل متخصص مالیاتی مشورت نمایید.

در میان کسب و کارهای مختلف موجود در کشور، تنها برخی مشمول نرخ صفر مالیات می شوند. مشاغلی که مشمول نرخ صفر مالیاتت می شوند عبارتند از:

۱- سازمان ها و موسساتی که به شهرداری وابسته هستند.

۲- محصولات کشاورزی و کالاهایی که غیر نفتی هستند.

۳- دفاتر زیارتی و فعال در حوزه گردشگری

۴- واحدهای خدماتی و تولیدی که بیش از ۵۰ نفر نیروی کار در آنجا مشغول به فعالیت هستند.

۵-فعالیت های تولیدی، خدمات و معدنی که ۱۰۰% از درآمدی که کسب می کنند مربوط به صادرات خدمات است.

۶-درصد از درآمد صادرات کردن مواد خام

دسته سوم – اشخاص مشمول مالیات بر درآمد با نرخ مقطوع : در مالیات با نرخ مقطوع، سازمان امور مالیاتی به میزان سود و زیان فعالیت اشخاص توجهی نمی کند و میزان مالیات ثابت است. برای مثال فرض کنید شما یک خانه را به مبلغ ۵ میلیارد تومان خریده و پس از یک ماه به قیمت ۷ میلیارد تومان می¬فروشید در اینجا شما ۲ میلیارد تومان سود کرده¬اید اما مالیاتی که برای نقل و انتقال ملک می¬بایستی پرداخت نمایید ثابت بوده و ارتباطی به میزان سود شما ندارد و شما باید همان مقدار مالیاتی را برای نقل و انتقال ملک پرداخت نمایید که اگر از فروش ملک ضرر هم کرده بودید می¬بایستی پرداخت می¬کردید.

انواع مالیات بردرآمد با نرخ مقطوع :

۱- بر اساس ماده ۱۴۳ قانون مالیاتهای مستقیم که به موضوع نقل و انتقال سهام میپردازد، فروش سهام از مواردی است که مشمول مالیات مقطوع میشود.

- نرخ مقطوع مالیات برای نقل و انتقال سهام در شرکتهای بورسی : مستفاد از ماده ۱۴۳ مکرر قانون مالیات های مستقیم ، از هر نقل و انتقال سهام و حق تقدم سهام، شرکت هایی که سهام آن ها بورسی است، مالیات مقطوعی به میزان نیم درصد(۰/۵%) ارزش فروش سهام و حق تقدم سهام، وصول خواهد شد.

- برای شرکتهای غیر بورسی ، مالیات نقل و انتقال سهام، شامل نقل و انتقال سهام ، سهم الشرکه و حق تقدم سهام و سهم الشرکه شرکاء در شرکت های غیربورسی، مشمول پرداخت مالیات مقطوعی به میزان چهارصد ارزش اسمی آنها است و میزان سود و زیان شرکتها در این محاسبات در نظر گرفته نمیشود.

۲- مالیات نقل و انتقال ملک و مالیات فروش ملک به ۴ گروه کلی تقسیم می شوند :

گروه اول- مالیات نقل و انتقال ملک: برای محاسبه مالیات نقل و انتقال ملک باید ارزش معاملاتی را از جدول کمیسیون تقویم املاک استخراج نموده و آن را در ۵% ضرب نمود. ارزش معاملاتی یا ارزش منطقه ای ملک، عبارت است ازقیمتی از املاک و اعیان یک شهر که بوسیله کمیسیون تقویم املاک تعیین می شود و در موارد خاصی همچون محاسبه مالیات و محاسبه هزینه دادرسی در دعاوی که خواسته آن، مرتبط با املاک است، استفاده می شود.

گروه دوم- مالیات انتقال سرقفلی : حق سرقفلی که برای ملک تجاری وجود دارد، می تواند به شخص دیگری واگذار شود. طی این واگذاری ، فردی به غیراز صاحب اصلی ملک تجاری، می تواند کسب و کار خود را در آن ملک تجاری آغازو یا توسعه و یا انتقال دهد. براساس قانون مالیات های مستقیم، علاوه بر پیش بینی مالیات براجاره مغازه، نقل و انتقال حق سرقفلی یا حق کسب وپیشه توسط دارنده این حق، مشمول پرداخت مالیاتی، تحت عنوان مالیات برسرقفلی می باشد.

نحوه محاسبه مالیات سرقفلی: قانون مالیات های مستقیم در خصوص نقل و انتقال سرقفلی، معیار محاسبه را ، وجوه دریافت شده توسط صاحب حق را معیار قرارداده است. بنابراین مالک سرقفلی، معادل ۲% وجوهی که دریافت نموده است، می بایست به عنوان مالیات سرقفلی پرداخت نماید. بنابراین باین دلیل که میزان سرقفلی درهر معامله متفاوت بوده و عرف برتعیین میزان سرقفلی اثرگذار است لذا ماخذ محاسبه مالیات سرقفلی، همان ارزش معاملاتی است که بوسیله کارشناسان اداره مالیاتی مشخص می گردد.

مسئول پرداخت مالیات سرقفلی : مانند تمامی موارد پیش بینی شده در قانون، پرداخت مالیات متوجه طرفی است که از انتقال سرقفلی منتفع می شود.

مهلت پرداخت مالیات سرقفلی : انتقال دهنده مکلف است ظرف مهلت سی روز، اظهارنامه مالیاتی برای پرداخت مالیات سرقفلی تنظیم نماید ودرغیر این صورت مشمول جریمه ای معادل ۱۰% مالیات متعلقه خواهد شد و همچنین چنانچه مالک، مالیات سرقفلی را در موعد مقررپرداخت ننماید، به ازای هر ماه دیرکرد، معادل ۲.۵% جریمه خواهد شد.

گروه سوم- مالیات بردرآمدحاصل از ساخت وفروش املاک (نوساز) : طبق قانون، هرگونه ساخت وساز املاک مسکونی، تجاری توسط سازندگان حقیقی اعم از خرده سازان وانبوه سازان، مشمول ۱۵ تا۲۵ % را به عنوان مالیات پرداخت کنند.

گروه چهارم- مالیات بردرآمد حقوق مالکانه : رفتارفروشندگان املاک نوساز، تعیین کننده میزان مالیات است. درواقع چنانچه اشخاص تنها به منظورسود حاصل از افزایش قیمت، ساختمانی را خریداری کرده و با افزایش قیمت ملک، آنرا بفروشند، آنها سازنده محسوب نمی شوندبلکه این دسته از رفتارباعث می شود که آنها سرمایه گذار، شناخته شده و معادل ۲۰% از سودحاصله را مشمول مالیات تلقی می کنند.

مشروح هریک از موارد فوق ، طی مقاله مجزا منتشرخواهد شد.

دسته چهارم- اشخاص مشمول پرداخت مالیات بر درآمد با نرخ مقرر در قانون. بدین معنا که با تعیین سازمان مالیاتی«درآمد مشمول مالیات» مؤدی ( درآمد سالانه با کسر هزینههای قابل قبول و اعمال معافیتهای مالیاتی)، صرفا قسمت مشخصی از آن، به عنوان مالیات نهایی، قابل پرداخت میشود. درصدی از درآمد مشمول مالیات که مبین مالیات قابل پرداخت مؤدی است «نرخ مالیاتی» خوانده میشود. در واقع، «نرخ مالیاتی»درصد مشخص قانونی از درآمد مشمول مالیات مؤدی است که وی مکلف به پرداخت مبلغ معادل آن، به عنوان مالیات عملکرد سالانه است.

صاحبان مشاغل و اشخاص حقوقی مهم¬ترین گروه پرداخت کنندگان مالیات بر درآمد بوده که نحوه صحیح محاسبه مالیات ایشان، معافیت¬های مالیاتی، تکالیف مالیاتی مانند ارسال اظهارنامه، نیازمند توضیح میباشد که طی مقاله جداگانه بررسی خواهد شد.

بدون دیدگاه